Strategie Update Januar 2023

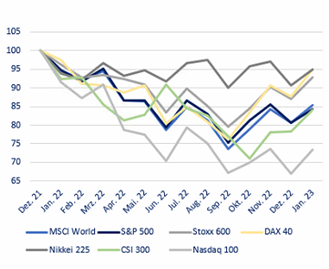

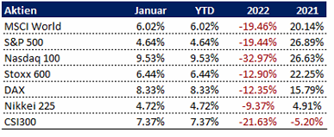

Die Börsen legten im Januar 2023 einen fulminanten Start hin. Getrieben wurde die Rally vor allem von der Hoffnung auf ein baldiges Ende des Zinsanhebungs-Zyklus sowie der Einpreisung eines milderen Rezessions-Szenarios diesseits und jenseits des Atlantiks. Unser Aktienfonds „RAM Equity Smart Global“ beendete den Monat mit einer Performance von +7,82% 1Equity Smart Global Fonds WKN: A1T6AL und unser Mischfonds „RAM Balanced Smart Global“ mit einer Performance von 4,62% 2Balanced Smart Global Fonds WKN: A1XDYN.

USA: Die US-Konjunktur bietet aktuell ein zweigeteiltes Bild. Einerseits breitet sich auf Seite der Unternehmen und Konsumenten sukzessive Zuversicht hinsichtlich der zukünftigen Wirtschaftsentwicklung aus. Dies ist vor allem in den sich verbessernden Einkaufsmanagerindizes zu sehen. Andererseits bremst die Straffung der US-Geldpolitik die wirtschaftliche Dynamik. Als erster Indikator wäre hierfür der Immobiliensektor zu nennen. So sanken die Hausverkäufe im Dezember 2022 gegenüber dem Vorjahr um satte 33,6%. Die für den Dezember im Januar 2023 berichteten schwächeren Einzelhandelsverkäufe standen dagegen im Gegensatz zum sprunghaften Anstieg des Konsumentenvertrauens (Erhebung der Universität Michigan), was wohl vor allem an den nachlassenden Preisen und den Lohnsteigerungen liegt.

Positiv zu bewerten ist, dass die Lohnzuwächse in den USA tendenziell rückläufig sind. Auch die Inflationsdaten sind rückläufig. Eine Reihe von Marktteilnehmer ziehen hieraus bereits Schlussfolgerung, dass dies für die US-Notenbank Grund genug sein könnte, wenigstens die Geschwindigkeit der Zinssteigerungen anzupassen.

Die Berichtssaison ist bisher gut angelaufen. Zum Monatsende hatten rund 1/3 der Unternehmen Ihre Zahlen für das 4. Quartal vorgelegt. Etwa 2/3 der Unternehmen konnten von einer Gewinnüberraschung berichten und rund 60% berichteten höhere Umsätze. Nichtsdestotrotz verzeichnet der S&P500 erstmals seit dem 3.Quartal 2020 wieder eine negative Gewinnentwicklung von derzeit -5% (Schätzung für 2023). Dies ergibt ein KGV auf Basis der nächsten 12 Monate von 17,8, was unter dem 5-Jahres Durchschnitt des Index, jedoch über dem 10-Jahres Durchschnitt liegt.

Im Januar rückte ein weiteres Thema ins Blickfeld der Investoren: Am 19.1.23 haben die USA ihre gesetzlich verankerte Schulden-Obergrenze von 31,4 Billionen USD erreicht. Zuletzt geschah dies im Jahr 2021. Damals hatten jedoch die Demokraten eine Mehrheit im US-Kongress und konnten die Aufstockung der US-Schulden-Obergrenze durchwinken. Aktuell ist die Situation deutlich komplizierter. Die Republikaner haben bereits angekündigt mit Ihrer Mehrheit im Kongress gegen eine Aufstockung der Schulden-Obergrenze zu stimmen. Das Ergebnis wäre, dass das US Treasury Department seine Ausgaben nicht mehr über die Emission von Anleihen refinanzieren könnte. Zwar ist eine daraus resultierende Staatspleite eher unwahrscheinlich; das Thema könnte im weiteren Verlauf des Jahres jedoch zu einem Belastungsfaktor werden, sofern sich keine schnelle Einigung erzielen lässt.

Europa: Auch in Europa hellte sich die Stimmung deutlich auf. Vor allem rückläufige Energiepreise nährten die Hoffnung, dass die erwartete Rezession deutlich milder verläuft oder im Idealfall sogar ausfällt. Der EUR konnte deutlich gegenüber dem USD aufwerten. Dies lag nicht zuletzt daran, dass der monetäre Straffungzyklus in den USA weiter fortgeschritten ist und die Marktteilnehmer aktuell davon ausgehen, dass die EZB noch einige Zinsschritte unternehmen wird. Die Präsidentin der EZB Christine Lagarde bestätigte diese Annahme und zeigte sich in Ihrer Rede anlässlich des Welt-Wirtschaftsforums in Davos betont verbal „aggressiv“ in Bezug auf Inflationsbekämpfung und damit potenziell verbundene weitere Zinserhöhungen.

Die Berichtssaison startete in der letzten Woche des Monats mit deutlich geringerem Überraschungspotential im Vergleich zu den USA. Dies hängte jedoch auch mit den im vergangenen Jahr immer noch hohen Energiepreisen und der damit verbundenen Kauf- und Investitionszurückhaltung zusammen. Mit einem durchschnittlichen KGV von 12,8 für die nächsten 12 Monate sieht der europäische Aktienmarkt deutlich günstiger aus als der US-Markt und liegt auch deutlich unter dem 10-Jahres Durchschnitt von 14,4. Auch im Hinblick auf andere Bewertungskennziffern sieht Europa aktuell im Vergleich zu den USA günstig aus.

Asien: Das Ende der Corona-Einschränkungen gab der Stimmung in China einen massiven Schub. Sowohl die Geschäftserwartungen als auch die Bereitschaft Dienstleistungen und Güter zu konsumieren legten deutlich zu. Die Stimmung im produzierenden Sektor konnte leicht zulegen, was vor allem die Auswirkungen des abrupten Endes der Quarantäne Politik und einem Wegfall der Reisebeschränkungen in Form einer extremen Infektionswelle in der Bevölkerung widerspiegelt. Die im Januar 2023 für den Dezember berichteten harten Daten (in China regelmäßig mit einiger Vorsicht zu interpretieren) hatten auch einige positive Überraschungen parat. So wurde ein höher als erwartetes BIP-Wachstum für das 4. Quartal, sowie deutlich geringere Rückgänge in den Einzelhandelsverkäufen berichtet. Das Bild hellt sich weiter auf. Für die Zukunft ist mit weiteren erheblichen staatlichen Impulsen zu rechnen.

In Japan kommunizierte die Bank of Japan zur Überraschung vieler Beobachter ein geplantes Festhalten an der expansiven Geldpolitik. Eine Zins-Erhöhung sei zunächst vom Tisch. Viele Marktteilnehmer gehen unterdessen davon aus, dass diese Aussage lediglich für die Amtszeit des amtierenden Notenbankpräsidenten gilt, welche im April 2023 endet. Danach könnte das Thema abhängig von den weiteren wirtschaftlichen Entwicklungen noch mal Fahrt aufnehmen. Dies untermauern auch die im Januar 2023 berichteten Daten für die Inflation (+4% ggü Vj.).

AUSBLICK: Überzogene Erwartungen?

Nach dem außergewöhnlich starken Start ins Jahr 2023 stellt sich die Frage, ob sich dieses freundliche Börsenumfeld weiter halten kann. Das Makroumfeld gestaltet sich freundlicher als erwartet. Die Liquiditäts-Situation ist nicht ungünstig. Schließlich hat sich das Bewertungsniveau auf einem Level eingependelt, in dem die Aktien in den USA nicht zu billig, aber auch nicht zu teuer sind und Europa und China sogar im historischen Vergleich günstig bewertet sind. Wo können nun positive wie negative Impulse herkommen?

Die Einkaufsmanager-Zahlen in den USA konnten zuletzt deutlich zulegen. Langfristig wird von den Befragten jedoch eine Konjunktureintrübung erwartet, die auch für die in den vergangenen zwei Monaten stark aufgehellten Stimmungsindikatoren ein Rückschlagpotential darstellt. Das Erreichen der US-Schuldenobergrenze könnte über die nächsten Monate zu wiederkehrenden Debatten führen, sofern die Regierung das Niveau des Deficit-Spendings nicht anpasst oder eine Einigung auf Ebene des Kongresses erzielt wird. In der Vergangenheit ließ sich in vergleichbaren Situationen ein negativer Effekt auf das Konsumklima beobachten, der auch die Wirtschaft belastete. Im Jahr 2019 entwickelte sich im Kontext dieser Debatte eine angespannte Liquiditätssituation im Interbankenmarkt, welche die FED veranlasste, einzuspringen. Mit dem wichtigen Unterschied, dass wir uns damals im Umfeld einer expansiven Geldpolitik befanden.

Europa dürfte weiterhin Rückenwind erfahren. Trotz der markigen Zentralbank Rhetorik dürfte der geringere geldpolitische Spielraum der EZB zu einer Verlangsamung im Zinsanhebungs-Zyklus führen. Ein festerer EUR dürfte den Druck auf die EZB zusätzlich verstärken. Stärker noch als in den USA dürften in Europa die Wachstumsimpulse aus China wirken. Die Asiatischen Börsen, insbesondere China, dürften ebenfalls weiteres Aufholpotential besitzen.

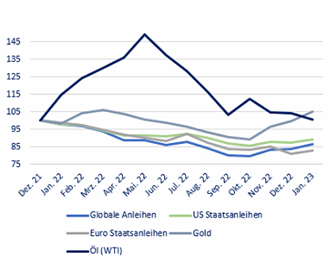

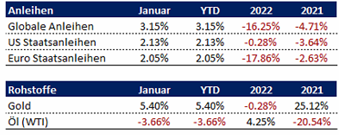

Aus der Perspektive eines mittel- und langfristigen Anlegers sind wir optimistisch für die Märkte in den nächsten Jahren. Das sich die fulminante Rally des ersten Monats in gleicher Weise fortsetzt, ist allerdings auch nicht zu erwarten. Insgesamt rechnen wir mit einem positiven Börsenjahr 2023 für die Aktienmärkte und einem ausgeglichenen Jahr für die Anleihemärkte.

STRATEGIE

Das oberhalb skizzierte Marktumfeld im Januar 2023 wirkte sich deutlich auf die Performance unserer Rhein Asset Anlagestrategie aus. So zeigten alle Risikoklassen eine positive Wertentwicklung und konnten aufgrund der getätigten Allokationsentscheidung auch schon im ersten Monat des Jahres eine relative Outperformance zu den Benchmarks erzielen.

Insbesondere die Aktienseite der Anlagestrategie war der größte Treiber der Performance im abgelaufenen Monat. Auf der Aktienseite finden sich daher ausschließlich positive Kontributoren. Insbesondere die Sektoren IT, Financials und Consumer Discretionary hatten hierbei die größten Performancebeiträge.

Auf der Rentenseite zeigten unsere Allokationsentscheidungen aus dem letzten Jahr erneut positive Wirkung. Alle allokierten Renten Asset Klassen weisen im Januar eine positive Performance aus. Insbesondere High-Yield- und Unternehmensanleihen waren die größten Werttreiber. Aber auch unsere jüngst allokierten italienischen Staatsanleihen konnten vom insgesamt rückläufigen Renditeniveau partizipieren und einen signifikanten Wertbeitrag auf der Rentenseite generieren. Das positive Aktienumfeld wirkte sich auch deutlich auf Wandelanleihen aus, die im Januar mit einem Wertzuwachs von >3% ebenfalls zu den TOP-Performern in der Rentenallokation zählten.

Im Januar 2023 haben wir keine Anpassungen der Asset Allokation vorgenommen. Die Aktiengewichtung wurde im neutralen Korridor belassen. Hier konzentrieren wir uns weiterhin auf unsere langfristigen Wachstumsthemen, die gerade im Hinblick auf ein stabiles bis mittelfristig wieder rückläufiges Zinsumfeld, noch erhebliches Performance-Potential aufweisen. Hierbei ist es uns nach wie vor wichtig ausschließlich qualitativ gute und profitable Unternehmen bei der Replikation von Wachstumsthemen zu allokieren. Stetiges Umsatz- und Gewinnwachstum, positive Cash-flow Generierung sowie eine gute Marktstellung und eine hohe Preissetzungsmacht sind in diesem Umfeld elementar für Unternehmen.

Auf der Rentenseite werden wir kurzfristig die Duration im Bereich der Unternehmensanleihen leicht hochfahren. Unser Sweet-Spot sind hierbei Restlaufzeiten von 4-6 Jahren. Die Konzentration auf High Yield, Corportate Bonds und Convertibles in EUR werden wir mittelfristig beibehalten, da die konjunkturellen Aussichten aktuell stabil genug sind und die Wahrscheinlichkeit von massiven Spread-Ausweitungen als eher unwahrscheinlich einzustufen ist. Da wir wie oben erwähnt von einem eher rückläufigen Renditeniveau ausgehen, macht es aus unserer Sicht Sinn das aktuell attraktive Renditeniveau des Rentenmarktes in unseren Portfolien zu replizieren, um auch auf lange Sicht eine auskömmliche Basisrendite in diesem Teil der Anlagestrategie genieren zu können.