Strategie Update Februar 2023

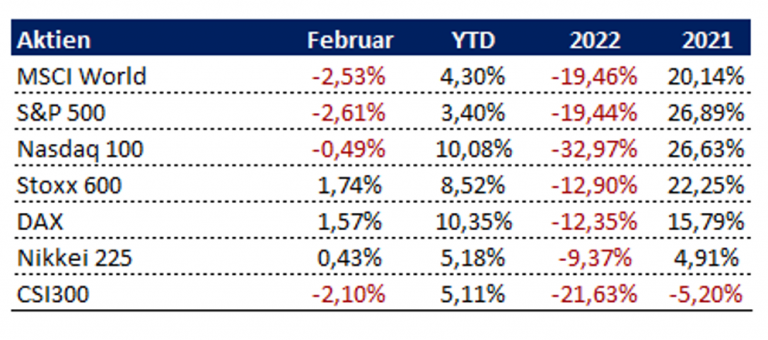

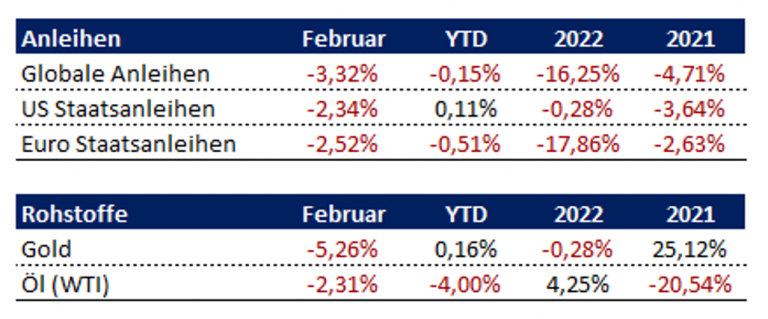

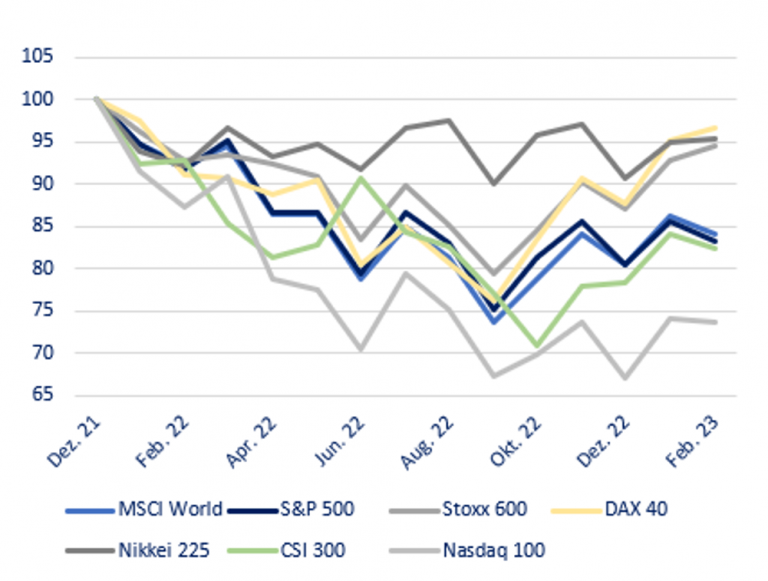

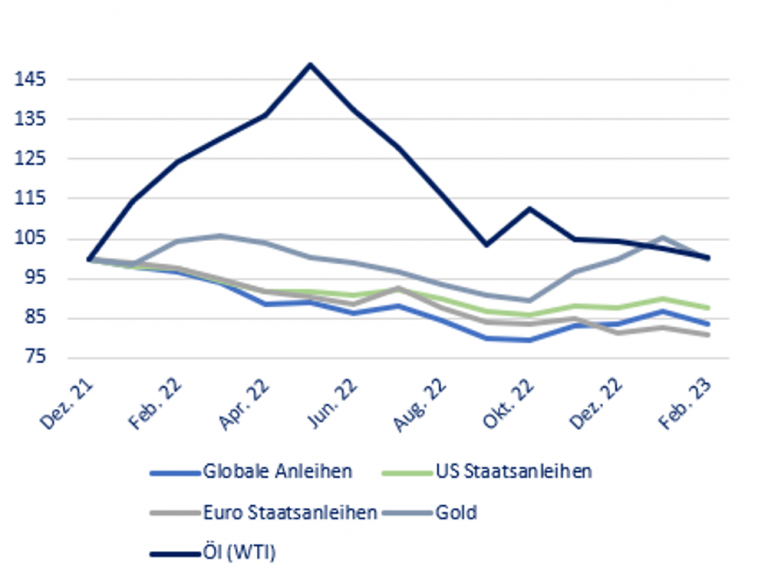

Nach der Aufholjagt im Januar verlief der Februar uneinheitlich. Während die US-Börsen sowie China in negatives Terrain abtauchten, konnten sich die Europäischen Märkte behaupten. Die Anleihemärkten gaben im Zuge steigender Renditen nach. Der USD wertete gegen den EUR zu neuen Jahres Hochständen auf und Ölpreise sowie Gold gaben nach. Unser Aktienfonds „RAM Equity Smart Global“ beendete den Monat mit einer Performance von -0,09% (YTD per Ende Februar 7,53%) 1Equity Smart Global Fonds WKN: A1T6AL und unser Mischfonds „RAM Balanced Smart Global“ mit einer Performance von -0,95% (YTD per Ende Februar 4,34%) 2Balanced Smart Global Fonds WKN: A1XDYN.

USA: Die Hoffnung auf ein baldiges Ende des Zinsanhebungs-Zyklus, sowie potenzielle Zinssenkungen im Jahr 2023 wurden im Februar wieder zerstreut. Hierfür sorgten vor allem sehr robuste Arbeitsmarktdaten (517 Tsd. Neu geschaffene Stellen für den Januar 23), weniger als erwartet gefallene Inflationsdaten (6,4% YoY vs. erwartete 6,2% YoY) als auch robuste Einzelhandelsverkäufe (+6,4% YoY vs. erwaretete 4,6%). Den Aussagen verschiedener Notenbankvertreter konnte man entnehmen, dass man bereit wäre auch noch ein bis zwei weitere bislang noch nicht eingepreiste Zinsschritte zu vollziehen.

Während der Dienstleistungssektor offensichtlich boomt, deuten sich in den produzierenden Sektoren rückläufige Entwicklungen an. So fielen beispielsweise die Bestellungen für langlebige Güter um 4,5% gegenüber dem Vormonat. Auch das Wachstum der Industrieproduktion kühlt sich merklich ab. Am deutlichsten werden die Bremsspuren im Häusermarkt sichtbar. Die Baubeginne brachen um rd. 25% gegenüber dem Vorjahr ein. Regional waren Einbrüche um mehr als 40% zu beobachten. Die Hausverkäufe brachen über 37% gegenüber dem Vorjahr ein. Am letzten Tag des Monats überraschte der Conference Board Konsumklima Index mit einem nicht erwarteten deutlichen Rückgang die Marktteilnehmer. Erwartet wurde ein weiterer Anstieg. Ursächlich waren die pessimistischeren Einschätzungen der befragten Konsumenten für die Zukunft.

Für das US-GDP trägt das verarbeitende und produzierende Gewerbe allerdings nur rund 20% bei, während rund 75% aus dem Dienstleistungsbereich kommen, welcher derzeit (noch) gut läuft.

Dem gegenüber steht eine Berichts-Saison, in welcher zwar rund 2/3 der Unternehmen im S&P500 höhere Gewinne und Umsätze für das 4 Quartal als von Analysten erwartet geliefert haben, allerdings die Gewinne auf Ebene des Gesamtindexes um 4,8% gegenüber dem Vorjahr gesunken sind. Die stärksten Gewinnrückgänge hatte der Sektor Kommunikationsdienstleistungen mit einem Minus von 26,3% zu verzeichnen. Auch der Finanzdienstleistungssektor hatte mit rückläufigen Gewinnen zu kämpfen. Hier betrug das Minus 13,5%. Während es sich bei den Rückgängen im Bereich Kommunikationsdienstleistungen auch um Normalisierungseffekte insbesondere von Anbietern im Bereich der Streaming-Dienstleistungen nach der Corona-Pandemie handelt, brach vielen Banken das Transaktionsgeschäft durch die steigenden Zinsen weg.

Europa: Auch in Europa zeigt sich die Wirtschaft resilient und die Inflation stabiler als gewünscht. Der Monat begann mit einer Zinsanhebung der EZB um 50 Basispunkte auf 2,5% und dem Ausblick auf rund einige weitere Zinserhöhungen. Per Ende Januar preiste der Markt das Zinshoch auf rund 2,75%. Zum Ende des Monats mit höher als Inflationsraten für den Januar belasteten überraschend hohe Teuerungszahlen aus Frankreich und Spanien den Ausblick auf eine schnell sinkende Inflation. Bis zum Monatsende stieg das erwartete Zinshoch auf 3,2%. Dies geschieht trotz dramatisch gesunkener Energiepreise. Die Berichtssaison verlief überwiegend positiv. Interessant das die Margen der europäischen Unternehmen im Gegensatz zu den US-Unternehmen im Durchschnitt zunahmen.

Asien: China konnte auch im Februar mit positiven Nachrichten aufwarten. Alle Einkaufsmanagerindizes konnten deutlich zu den Vormonaten zulegen und setzten den Aufschwung seit Dezember 22 fort. Auswertungen von Bewegungsdaten zeigten, dass sich die „Aktivität“ im Land wieder auf das Niveau von Ende 2019 erholt hat. Überschattet wurde die das sich verbessernde ökonomische Umfeld durch geopolitische Themen wie abgeschossene potenzielle Spionageballons über den USA und China´s Haltung zum Ukraine Konflikt. Während dessen berichteten die chinesischen Technologiefirmen überwiegend erfreuliche Zahlen und hoben vielfach die Ausblicke für 2023 an.

In Japan durchbrach die Rendite der 10-jährigen Staatsanleihe an mehreren Tagen in Folge die von der Zentralbank als Ziel auserkorene Marke von 0,5%. Die Bank of Japan reagierte mit „Notfall-Anleihekäufen“ in einer Größenordnung im Gegenwert von rund 3 Mrd. EUR. Die Marktbewegung fand am Tag vor der veröffentlichung der Januar Inflationsdaten statt, welche die Erwartungen erneut übertragen. Der neue Notenbankchef „Kazuo Ueda“, der als anerkannter Wissenschaftler zu den Architekten der Japanischen Null-Zins Politik seit den 90er Jahren zählt, steht nun im Fokus der Erwartungen. Die Ultra-lockere Geldpolitik steht aufgrund der sich stetig ausweitenden Staatsverschuldung als auch dem stark abgewerteten JPY in der Kritik.

AUSBLICK: Statistisches Rauschen?

Das Ziel der Zentralbanken, die Nachfrageseite zu bremsen scheint angesichts der positiven volkswirtschaftlichen Daten noch nicht erreicht. Schätzungen über den exakten Verlauf von Konjunkturdaten und die Zeit, die es dauert, bis „Ursachen“ zu „Folgen“ führen, ist insbesondere im Schatten solch extremer Marktphasen wie den letzten zwei Jahren schwierig. Dies zeigen die seit Monaten hohen Abweichungen zwischen den Consensus-Schätzungen und den berichteten Daten. Einige Marktteilnehmer, darunter namhafte Investmentbanken und Research-Häuser führen dies darauf zurück, dass die Herausgeber vieler ökonomischer Daten üblicherweise saisonale Bereinigungen durchführen, diese jedoch aufgrund der extremen Strukturbrüche in den Zeitreihen, welche durch die Lock-Downs in der Corona Pandemie ausgelöst wurden, zu Datenveröffentlichungen führen, die die ökonomischen Realitäten nicht vollständig korrekt darstellen.

Allerdings wird sich die ökonomische Realität am Ende zwangsläufig in den Daten zeigen. Blos wann? Für Zentralbanken steigt bei einer solchen Datenlage das Risiko, Fehlentscheidungen zu treffen deutlich an. Dies berücksichtigen wir bei der Anlage.

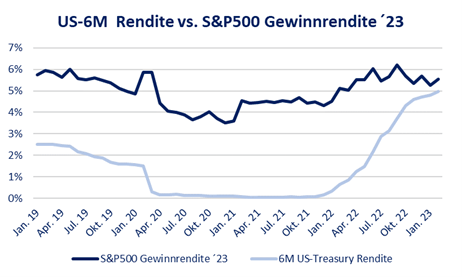

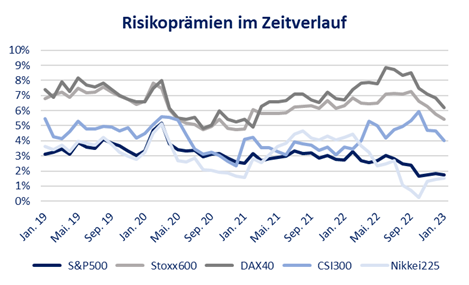

Im Vergleich zu Aktien haben in den letzten Monaten Anleihen stark an Attraktivität gewonnen. Die Risikoprämien von Aktien haben sich deutlich reduziert und auch die Gewinnrendite des US-Aktienmarktes im Vergleich zu Anleihen mit kurzer Laufzeit ist auf ein fast vergleichbares Niveau

Quelle: Bloomberg, Eigene Berechnungen

Quelle: Bloomberg, Eigene Berechnungen

Für die Aktienmärkte sieht es zwar kurz- bis mittelfristig fundamental nicht schlecht aus, allerdings birgt das nebelige Umfeld Risiken. Europa halten wir für potentialträchtig, insbesondere im Hinblick auf die Entwicklungen in China, von der Europa stärker profitiert als die USA. Die Anleihemärkte dürften weitere Zinsschritte einpreisen. Der Gleichlauf zwischen Aktien und Anleihen dürfte sich weiter abbauen.

Strategie

Das skizzierte Kapitalmarktumfeld im Februar bot wenige Chancen eine positive Performance zu erwirtschaften. Unsere Anlagestrategie konnte sich dennoch zwischen fallenden Aktienmärkten und Renditeanstiegen am Rentenmarkt als sehr stabil behaupten.

Zwar weisen alle Risikoklassen der Anlagestrategie eine negative Performance im Februar aus, allerdings war es trotzdem möglich gegenüber den Benchmarks eine relative Outperformance zu erzielen und damit die guten Performancezahlen aus dem Januar zu festigen. Die Aktien- und Rentenseite der Anlagestrategie trugen im abgelaufenen Monat zu gleichen Teilen zur Performance bei.

Auf der Aktienseite konnten die Sektoren Industrials, Information Technology und Materials positive Performancebeiträge erwirtschaften. Die Sektoren Communication Services und Consumer Discretionary erwirtschafteten im abgelaufenen Monat negative Performancebeiträge. Dies hat insbesondere mit der negativen Performance des chinesischen Technologiesektors zu tun, der nach einer langen Rallye seit Oktober 2022 erstmalig wieder in den Konsolidierungsmodus gewechselt ist. In Summe konnte sich die Sektorallokation auf der Aktienseite jedoch gegenüber den Standard-Indizes wie Euro Stoxx 50 und MSCI World behaupten.

Auf der Rentenseite zeigen unsere Allokationsentscheidungen auch im Februar erneut positive Wirkung. Trotz des allgemeinen Renditeanstiegs blieb die Rentenallokation sehr stabil. Im für festverzinsliche Wertpapiere eher schwierigem Umfeld konnten die Renten Asset Klassen CLO, High Yield und Corporates Bonds positive Wertbeiträge erwirtschaften. Italienische Staatsanleihen konnten sich dem Renditeanstieg logischerweise nicht entziehen und steuerten einen negativen Wertbeitrag bei, der jedoch wesentlich geringer ist als die negative Performance der europäischen Staatsanleihen in der Benchmark. Der Grund für diese relative Outperformance liegt an der Struktur italienischen Zinsstrukturkurve. Anders als z.B. in Deutschland ist diese nicht invers und das Renditeniveau ist deutlich höher. Die Renditeanstiege im restlichen EURO-Raum waren also schon lange Zeit vorher in Italien etwas mehr eingepreist.

Im Februar haben wir die Asset Allokation unverändert gelassen. Wir sind auf der Aktienseite weiterhin im neutralen Bereich allokiert. Auf der Rentenseite haben wir durch die letzten Transaktionen bereits eine hohe laufende Verzinsung in der Anlagestrategie abgebildet.

Aktuell planen wir unser Engagement in High-Yield Anleihen noch durch eine Aufstockung leicht zu modifizieren. Ebenfalls werden wir unsere taktische Kasseposition zu Gunsten kurzer deutscher Staatsanleihen reduzieren, da das Zinsniveau auf kurze Laufzeiten aktuell sehr attraktiv aussieht und eine deutliche Überrendite zu Tagesgeldkonditionen erwirtschaftet werden kann. Auf der Aktienseite werden wir unser Engagement im Sektor Health-Care zu Gunsten von Biotechnologie reduzieren, da wir davon ausgehen, das dieser Sektor mittelfristig enorm von sinkenden Zinsen profitieren kann.